2017 年全球经济同步复苏,资本市场欢声连连,无论是股票、债券、商品,还是美元以外的主要货币市场,甚至数字货币,都出现单边上涨的势头,各个资本市场的波动率也创下多年来甚至有史以来的新低。

2018 年全球主要资本市场的波动率相对过去 40 年的历史水平而言仍然处在平均线以下,即使对比过去五年来说也属于正常范围,这得益于世界主要国家的宏观经济基本面依然稳定,市场最担心的并非贸易摩擦,而是量化宽松的货币政策即将在 2018 年底正式退场。美国已经完成了计划 13 次加息中的 7 次,预计接下来的 6 次将持续到 2020 年第一季度,期间美联储的资产负债表缩减计划将同步执行。历史经验告诉我们,货币政策在早期和中期的收紧对资本市场往往是利好,需要担心的是后期的加速收紧。

尽管贸易问题主导了今年至今的媒体舆论,但历史经验是无论是贸易摩擦,还是军事冲突,甚至政治变局对资本市场的影响都是比较短暂的,宏观经济基本面、货币与财政政策才是决定资本市场长期表现的关键。

中国经济仍然处在增长速度换档期、结构调整阵痛期与前期刺激政策的消化期这“三期叠加”的进程中。具体政策层面,在已经基本完成“去产能,去库存”的目标后,正处在实体经济和金融市场“去杠杆”的实施过程之中,而在“去杠杆”过程中遇到各类风险事件的爆发,完全在合理预期之内。2018 年上半年目睹了劣质互联网金融平台的倒闭潮、信用债的违约潮,我们预期还会有一部分金融风险在 2018 年下半年释放。

房地产:楼市很妖,三观得正

如今的楼市不仅传导效应非常明显,大有你方唱罢我登场之势,而且恐慌情绪蔓延明显,非理性需求大规模提前进场。与此同时,市场中也出现了一些“看空”的声音,例如:2018 是楼市的拐点、 2018 房价要大跌、楼市泡沫即将破裂、投资客要尽快出手脱身等等。

未来一段时间,热点城市在严控地价的前提下,将进一步加强住宅用地和租赁用地的供应,一二线城市的成交量会有所回升,但溢价率仍将维持低位;重点三四线城市的热度仍将继续,楼板价仍将维持高位,出现明显波动的几率较小。

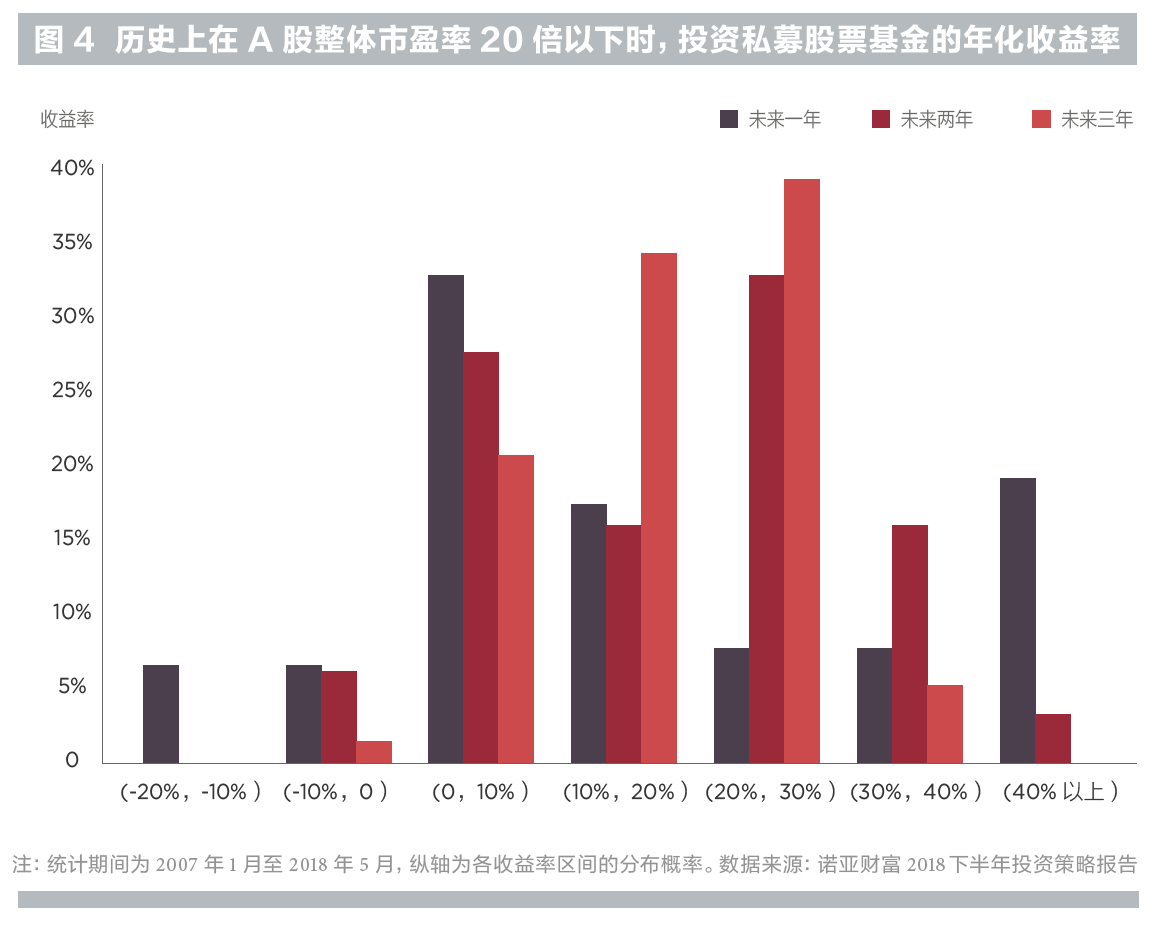

我们建议关注政策加码、中小房企融资压力及红利达不到预期等风险。在政策频出、强监管的趋势下,建议分散投资,优选优先股、核心资产类组合基金等,关注重点一二线城市住宅;一线及强二线商办物业;老交易对手、业绩为王的大房企(见图 1)。

汽车金融:两极分化加剧,关注头部寡头

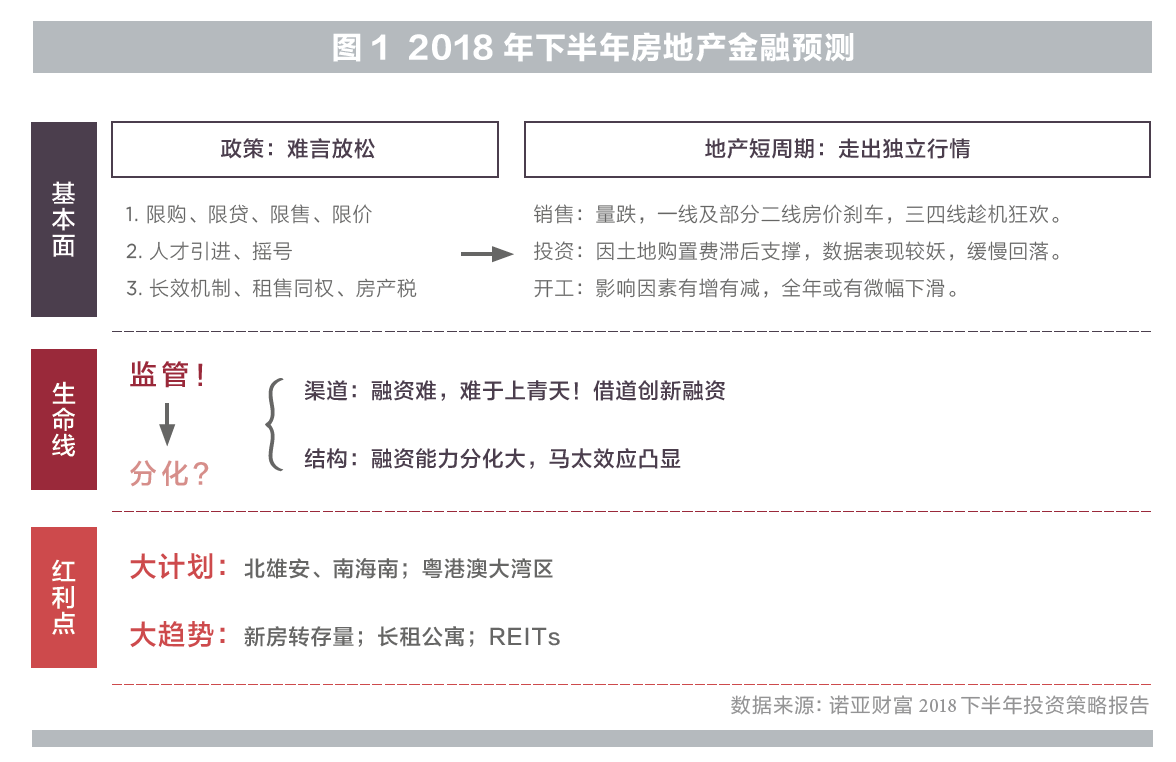

2018 年上半年,汽车行业产销量增速继续下降,“存量时代”来临。新能源汽车行业受最新补贴政策影响,高新技术产品迎来利好;二手车市场热度持续上升,汽车后市场潜力巨大。汽车政策上,持续鼓励淘汰落后产能,促进新能源汽车的良性发展,鼓励二手车市场交易。金融监管层面,注重规范融资利率,打击暴力催收,鼓励融资租赁及 ABS 市场的发展。

2018 年上半年汽车金融投融资事件呈现数量减少,金额上升的趋势,多家企业获得超亿元美元融资。受到政策打击严重的 P2P 车贷两极分化趋势严重,过去注重纯线上的互联网汽车消费金融开始注重线下渠道的铺设。

以在线交易结合“以租代销”的互联网汽车电商平台是汽车金融行业的最大热点,并已呈现多寡头竞争的格局。尤其需要关注目前的行业头部玩家,包括已在 2017 年完成上市的易鑫、2018 年预计赴美上市的优信、旗下拥有瓜子二手车和毛豆新车两个品牌的车好多,以及行业内阿里唯一重资入股的大搜车(见图 2)。

消费金融:直面监管——场景为矛、风控为盾、效率为翼

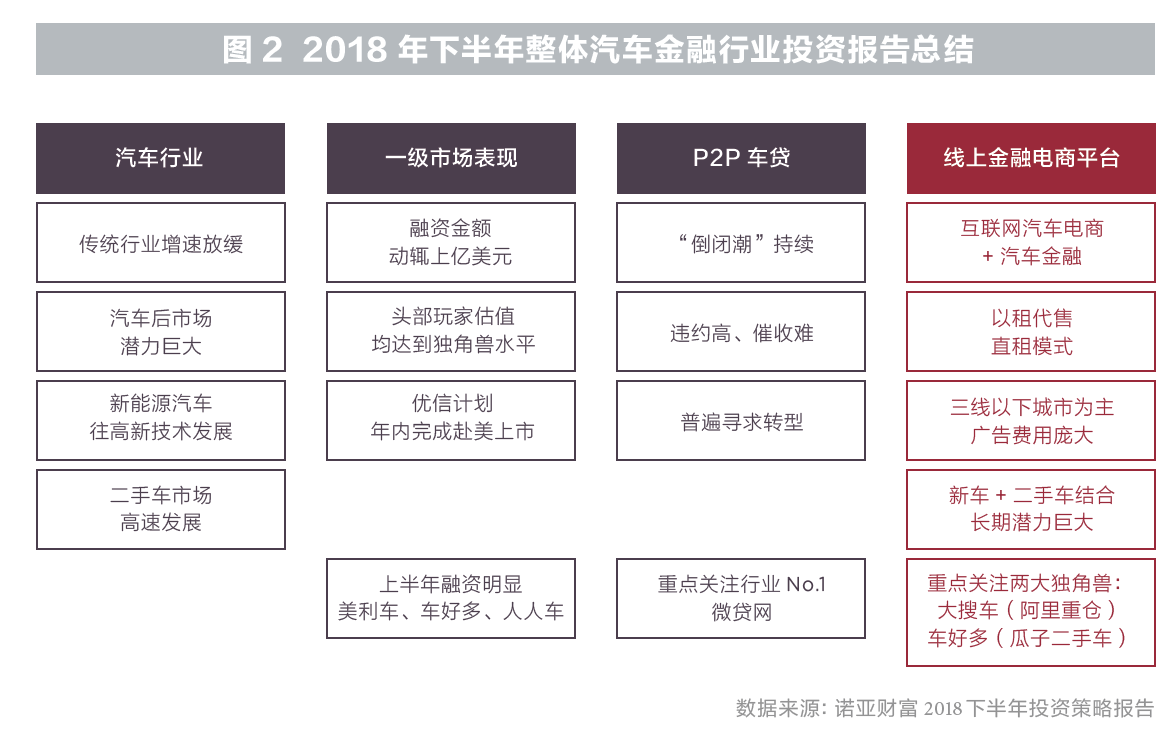

近两年是消费金融的关键时间点,企业盈利丰厚。然而年底出台的一系列监管文件,将该行业推上了风口浪尖。此次监管主要限制了行业的准入条件、最高的年化利率、规范资金来源与杠杆情况,体现在利润表中,最大的冲击为短期内坏账风险集中爆发,对利润蚕食严重。

投资建议

监管影响:与日本相比优势较多,不会出现监管一出行业萎靡的情况;与美国相差较大,监管环境不如美国友好,预计短期内对行业会有束缚;

行业展望:监管有利于合规、优秀的公司避免前期行业过热导致的坏账风险与过度借贷等问题;未来场景、风控最为重要;

关注两类:1)场景掌控能力、风控能力较强的企业,再从中优先选择有布局线上、提升效率等战略规划的企业;2)金融科技企业中能够延伸业务条线、为消费者提供综合解决方案的企业(见图 3)。

私募股权:蓄势待发

2018 年至今共有 187 支私募股权基金完成募集,合计 2031.87 亿人民币,基金数量和规模同比均大幅减少,平均单支基金募集规模也大幅下滑。整体看来,私募股权基金募集困难。

在募资难的背景下,不论是 GP 还是项目的“优胜劣汰”将会更加剧烈,优质的 GP 和优质的项目更容易在这个寒冬中生存下来。并且,随着前期的股权基金集中到期,市场很快会进入需要靠真实业绩来正循环募资的时代,行业洗牌加剧。事实上,现在募资难的情况已经表现出结构性的特点,知名的优质 GP 募资仍然容易,前百分之十的机构拿了市面上 LP百分之九十的钱。

尽管当下私募投资基金募集面临挑战,但这不会成为长期趋势。中国私人财富快速增长,且第一批私募股权基金将迎来集中到期潮,在股市不断调整、债市违约频发、房地产投资受限、外汇监管严格,而股权投资回报有所反弹的情况下,私募股权投资会是资产配置的好选择。从 2018 年至今的投融资情况看,除了一直受到资本关注的 IT 和互联网行业外,医疗健康、文娱教、制造业行业的投资也十分火热,未来这些领域依旧具有发展潜力。

公开市场:波动分化,稳健配置

2018 年上半年 A 股整体呈现弱势震荡。投资者对一系列内外部风险的担忧引发悲观情绪,上证综指从 1 月末 3500 多点的高位跌至 7 月下旬的 2700 多点。

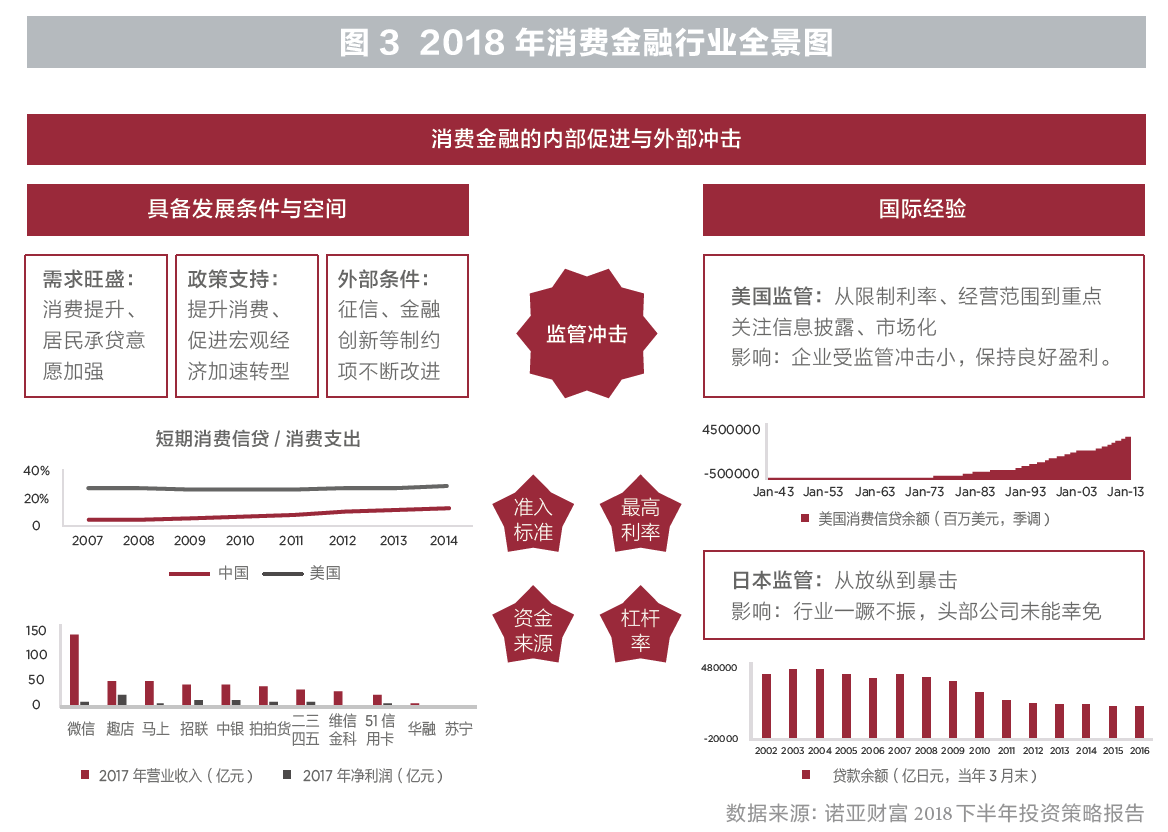

A 股整体估值目前已经处于低位。全部 A 股(除金融、石油石化)的估值(以滚动市盈率衡量)已经相当于 2014 年 7 月牛市启动前的水平,而当时的上证综指仅有 2000 点左右。指数点位与估值的这个差异主要反映了过去两年 A 股上市公司整体盈利的增长。

展望下半年,一方面,经济增速稳中有降、去杠杆背景下表外融资收紧,这些对上市公司整体营收与利润增长不利;另一方面,经济韧性较强、PPI 环比触底回升,这些对上市公司整体营收与利润增长形成支撑。综合来看,预计上市公司整体营收和净利润增速相比去年稳中有降,继续呈现结构性增长。

目前 A 股整体滚动市盈率仅有 16 倍左右(2018 年 6 月末数据),处于低位,中长期投资具有较好的安全性。历史上在整体市盈率 20 倍以下这样的较低估值水平时,如果投资私募股票基金,平均来看,持有一年以上获得正收益的概率较高,并且持有时间越长,获得较好绝对回报的确定性越高(见图 4)。