家族企业如何才能实现家业长青,如何将家业实现百年传承,这是我们一直以来集中讨论和探索的问题。实际上,这个问题需要从两个角度来看。

一个是从企业经营的角度看,关注的是企业经营的接班传承问题。这是一直以来我们讨论得比较多的问题,从我国当前的状况来看,这也是一个至关重要的问题。围绕这个问题,我们展开讨论了很多子问题,比如说作为家族企业的企业主或者是第一代应该如何经营自己的企业,应该如何培养接班人,如何选择接班人,如何交班;而家族企业的第二代又应该如何自我启发和成长,如何接班;在企业经营权交接班的时候,上下两代人又应该注意哪些方面的问题;等等。

这个问题固然重要,但实际上还有另外一个角度也不容我们忽视,那就是从家族财富的角度,我们关注的是家族财富的传承问题。这个问题涉及到的子问题包括:比如说家业价值应该如何评估才能准确?在企业经营的传承交接之际我们应该如何处理家族企业的财富?等等。关于这些问题,之所以迄今为止我们讨论得较少,笔者认为其中一个主要原因就在于我国还没有开始实行遗产税。

那么什么是遗产税?

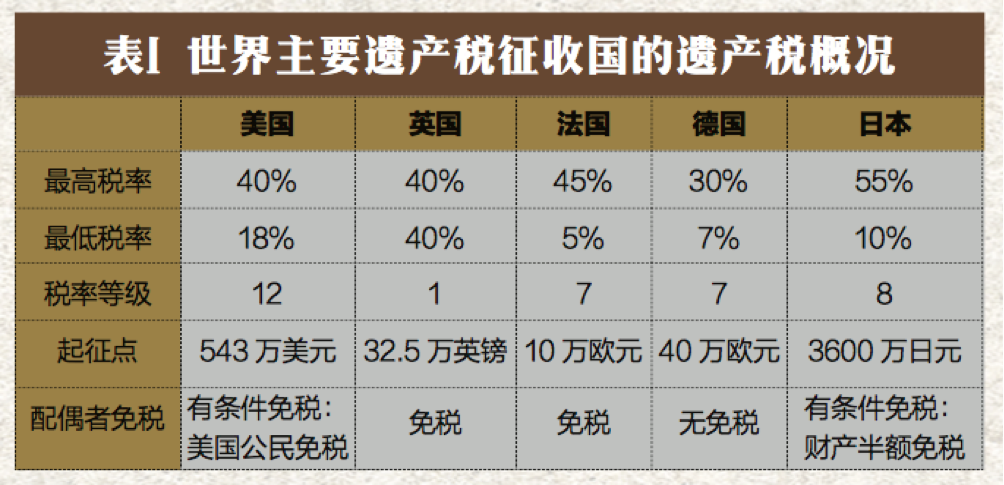

在本文中,让我们先大致了解一下遗产税的定义和世界各国的遗产税征收情况。我们先从日本遗产税制度谈起,然后集中了解日本遗产税的诞生、变革的过程,以及对日本社会经济、尤其是对家族企业传承的影响:日本的遗产税是如何诞生的?税率情况如何?遗产税的征收,对社会经济和家族财富的传承有怎样的影响?

什么是遗产税

关于遗产税的定义,单看名称我们就能理解得差不多,就是遗产在被继承的时候需要向国家缴纳的税。实际上,遗产税是一个国家或地区对死者留下遗产所须征收的税,有时候也被称为“死亡税”。征收遗产税的初衷,是为了通过对遗产和赠与财产的调节来防止社会的贫富差距过分悬殊,具有社会财富的再分配功能。对遗产税进行补充的另外一个税种是赠与税。赠与税以赠送的财产为课税对象,向赠与人或受赠人课征的税。之所以是遗产税的补充,是因为赠与税的目的是为了防止财产所有人为了逃避死后缴纳遗产税,在生前利用赠与的方式向遗产继承人

转移自己的财产,因此多与遗产税配套使用。

(详见11月刊杂志......)

日本遗产税的诞生:为了筹集日俄战争的军费

从上表中我们可以清楚地看到,日本的遗产税额度非常高,条件也非常苛刻。首先让我们来大致了解一下日本遗产税的历史。

(详见11月刊杂志......)

二战后日本最高90%的遗产税

后来虽然经过了几次微小的调整,但日本的遗产税基本上保持了原来的风格,一直到二战结束。1945年日本战败投降之后,从1945年到1952年,日本接受了以美军为首的GHQ(联合国军最高司令官总司令部)的占领和统治。这段时间内,GHQ不仅对日本的军队实行了限制,对日本社会、经济,甚至包括税收制度在内的社会体制也进行了调整。在美国税收理念的影响下,日本的遗产税从1945年到1958年这十几年期间进行了四次重大的调整和改革。

首先,第一次改革发生在1947年。(详见11月刊杂志......)

第二次改革发生在三年后的1950年。(详见11月刊杂志......)

(详见11月刊杂志......)

从那以后,随着日本经济的高度腾飞,日本政府对遗产税的起征点和税率等级等进行了多次的调整,如在1994年的税制改革中,日本政府把遗产税的起征点提高到“5000万日元+1000万日元×合法继承人的人数”,将遗产税的税率等级改为9级(10%〜70%的税率不变)等,但大致的框架没有较大的改变,最高税率也维持在70%,这样的高税率一直持续到了2003年。

老龄化压力下的日本遗产税改革

1990年泡沫经济的破裂让日本的国民经济进入了漫长的低速增长甚至是负增长的痛苦阵痛时期,尤其是在高龄少子化等社会问题日趋严重的重压之下,日本国民对未来整个日本经济的前景甚为担忧。经济基础决定上层建筑,低增长或负增长的国民经济使得日本的政局长期处于不稳定的状态,尤其是在小泉纯一郎内阁之后的几年中,内阁总理大臣更换频繁。(详见11月刊杂志......)

遗产税制数次改革 对财富传承冲击依旧巨大

然而最近,从2015年1月1日起,日本安倍政府开始实施新调整过的遗产税。(详见11月刊杂志......)

我国遗产税制展望

我国早在1940年7月曾经正式征收过遗产税,当时的其中一个目的也是为了筹集抗战所需要的军费,然而战火的蔓延使得遗产税并没有得到全面实施。新中国成立后,1950年通过的《全国税政实施要则》将遗产税作为拟开征的税种之一,但在公有制的大背景下,人们没有多少收入,更没有多少财产和遗产,因此并未开征。1994年,新的税制改革将遗产税列为国家可能开征的税种之一。1996年全国人民代表大会批准了《国民经济和社会发展“九五”(第9个五年计划)和2010年远景目标纲要》,文中明确提出要“逐步开征遗产税和赠与税”。

随着改革开放的深入,我国的国民经济从1990年代开始有了巨大的腾飞,一部分地区和一部分人已经借着改革开放的东风发家致富,与此同时,社会的贫富差距开始拉大,地区经济发展不平衡,城乡发展差距逐渐扩大等社会问题也日趋严重。在文章中我们已经了解到,遗产税是一种可以进行社会再分配,防止社会财富向少数人集中,调节贫富差距的有效经济杠杆,因此可以说,我们如今的社会环境已经具备了开征遗产税的基本条件和必要理由。

遗产税已经被政府讨论了多年,出台实施或许只是时间问题。越是在这个时候,我们就越应该提早做出准备,未雨绸缪。

那么,面对即将到来的遗产税,我们应当做哪些准备呢?从本文对日本遗产税制度的介绍中我们可以知道,日本是一个遗产税率比较高的国家,这种高税率已经持续了比较长的时间,那么日本的百年老铺家族企业,又是如何对应如此苛刻的遗产税呢?

下期我们讲解具体的案例,敬请期待。