要想评估CRS对一个人的影响程度,识别其到底算不算税务居民(非税务居民)是一个重要前提。

这可能会产生几类不同的人群,第一类人群,比如中国税务居民,那他肯定是有全球纳税义务的,第二类人群,比如他是中国香港的非税务居民,同时也是另外一个国家的税务居民,但他所在的那个国家有可能像香港一样并没有全球纳税义务,比如他可能是阿联酋的税务居民或者是加勒比海某个(避税)岛的税务居民,由于这些国家是没有全球纳税义务的,即使其海外账户的资料被交换回阿联酋的税务局,阿联酋税务局也不会向他征税。

所以,对于没有全球纳税义务的那些国家居民,即使是被中国香港的金融机构识别出来,几乎对其也没有影响,因为他的本国并不在乎他的海外财产和收入,也不存在征税的问题。

那么,是不是移民到这些国家或地区,就可以避免CRS所带来的影响呢?或者,进一步来说,这些没有全球纳税义务的国家或地区,是否会在未来成为移民的热土呢?北京市瑞银律师事务所王昊律师告诉记者,“对这个问题,要分开来看,移民是你仅仅办了这个国家的身份,和你是不是这个国家的税务居民是两个概念。”“比如说有很多做中国香港投资移民的人,理论上讲七年之后他才能拥有中国香港的永久居民身份,才能拥有中国香港护照,而在此之前他拥有的只是中国香港的临时身份证,每年需要续签。很多人以为拥有这个临时身份证,就可以成为中国非税务居民。事实上,因为中国的《个人收入所得税法》对中国税务居民有严格规定。如果户籍、经济利益或者居住地跟中国产生密切联系的,都是中国税务居民,所以如果你是有中国户口的人,就很容易被判定是中国税务居民。”

再比如说一个客户在中国香港银行开户,如果他持有的是中国护照,并持有香港身份证,但如果他留的居住地址仍是在中国内地的,护照也还是中国内地发的,这意味着他还是中国国籍,还是中国税务居民,单纯只有一个香港身份证是解决不了问题的。所以严格来说,选择做哪个国家的税务居民,是需要安排的。

另外,比如有些投资移民的人虽然可以马上拿到香港永久居民身份证,而且他拿到香港护照之后,也注销了中国内地户口,这种情况下应该说他跟中国已经没有国籍上的密切联系了。但之后如果他在中国内地生活,他需要注意在中国内地居留的天数,因为在中国内地生活的外国人是否属于中国内地税务居民还有居住天数的界定,比如你每年在中国居住多少天会被认定是中国税务居民,是有严格规定的。只有这些规定都必须被满足之后,他才可以说已经不是中国税务居民,而是某某其他国家或地区的税务居民。

事实上,很多在中国工作生活的外国人,对于在中国产生的收入是肯定要向中国税务部门交税的。但对于在中国境外的收入是否需要向中国税务部门交税,则取决于他是否被认定为中国税务居民,而不被认定的前提条件就是要通过管理自己在中国的居留天数,通过相应的安排来表明他在中国境外的收入跟中国是没关系的。

对于外国人来讲,他在中国工作生活的居留天数安排还包括两种不同情况:一种情况是你没有住满5年(5年为一个纳税年度),即在一个纳税年度内,一次离开中国天数超过30天,或者是累计离开天数超过90天,就可以被认定为不是中国税务居民。还有一种情况就是你如果在中国连续住满5年,到第6年,你就会被认为是中国的税务居民,所以很多人会通过居留天数的处理来避免这一情况。比如,一般快到5年的时候,会安排在中国停留的时间非常少,这样就不会被认定为已经连续住满5年了。事实上,这对所有在中国工作的外国人来说都是一个重要问题。

由于CRS规定的收入不仅仅包括个人在公司的收入,还包括了个人项下各种金融账户的收益,所以,对于一个外国人来讲,只要在国外有各种投资性的行为,他就应该关注他有没有可能被认定为中国的税务居民。这应该也是一些已经移民但选择回国发展的人群特别需要关注的问题。

此外,需要注意的是,如果被认定为中国的非税务居民,其在国内的账户信息有可能会依据中国签署的相关协议披露回其所在国家,而一旦被认定为中国的税务居民,那么他在中国境外的金融账户也面临被披露回中国,面临相关收益补税的问题。

目前来看,CRS的实施分成了两个梯队,实施的第一梯队,比如中国香港已经与英国签署了相关协议,瑞士跟20多个国家也已经签署了协议,他们在2015年和2016年签署了很多双边协议(因为CRS规定国家之间可以自愿配对),2017年将开始互相申报,而中国则属于较晚一批实施CRS的梯队,目前中国税务局网站也没有披露有哪些国家与较签署了双边协议,这可能是因为中国于2018年才需要披露,所以中国还有一整年的时间选择跟哪些国家签署双边协议。

不过,根据国内律师的判断,最有可能与中国签署双边协议的首先会是那些离岸岛国,因为这些岛国是中国人设公司、开账户以及进行一些架构设计比较多的地方。其次有可能与中国签署双边协议的应该是中国移民经常去的一些地方,像加拿大、英国、澳大利亚、新西兰等。

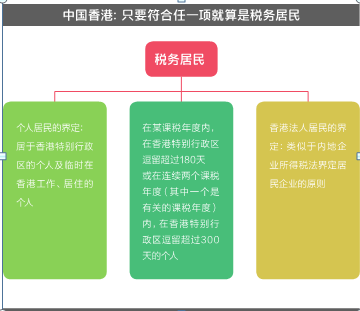

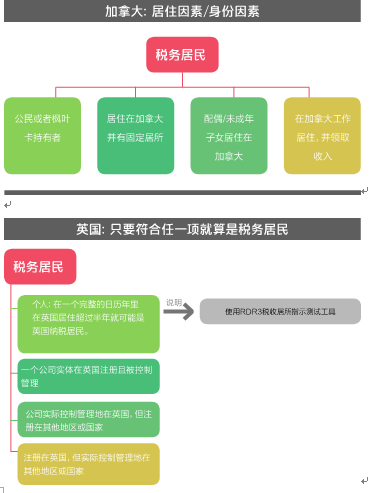

各国(地区)如何界定税务居民身份

在金融机构决定将信息交换到具体国家时,税务居民身份所在地至关重要。因为税务居民身份所在地将决定向哪个国家的税务机关提供税务信息。如果一个人被认为是中国的税务居民,其在境外开设的账户信息,无论是在中国香港还是新加坡、英国、澳大利亚、瑞士等国家和地区开设,均须向中国税务机关提供。

然而,中国个人的税务居民身份,又是一个复杂的问题。根据《中华人民共和国个人所得税法》,所有因户籍、家庭、经济利益关系而在中国境内习惯性居住的个人均被视同中国税务居民。基于此,所有持有中国护照的个人均有可能被视为中国税务居民(尽管户籍与护照并非一一对应)。

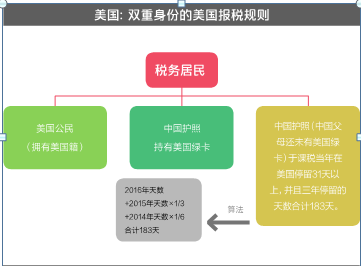

对美国居民来说,全球的收入都要在美国纳税,对非美国居民来讲只有来自于美国的收入,才在美国交税。美国居民是指凡是美国公民、拥有美国绿卡或者在美国居住超过183天就成为美国的纳税居民。而如果是非美国居民,即不满足以上条件,但是有来自美国的收入,那么只有来自于美国的收入才需要在美国纳税。从税务角度来说,一个外国人被定义为美国税务居民,他必须至少满足以下两个居住条件:

1. 当年在美国境内居住至少31天

2. 在过去三年内居住在美国境内183天,该实际居住天数计算方式为:

a) 当年居住在美国境内的天数以100%计

b) 过去的第一年居住在美国境内的天数以1/3计

c) 过去的第二年居住在美国境内的天数以1/6计

如果一个外国人符合上述实际居住天数的要求,他则被认定为美国税务居民,需要像美国公民和绿卡持有人一样申报美国税,且对全球收入纳税。

税务居民概念辨析

税务居民是税法意义上的概念,不同于我们通常所熟知的居民概念,而且税务居民的判定是以各个国家的国内法规为依据的。以我国为例,我国的税务居民一般包括两类:一类是在中国内地有住所的中国公民和外国侨民,但不包括虽具有中国国籍,却并未在中国内地定居的公民;还有一类是在中国内地居住,且在一个纳税年度内,一次离境不超过30天,或多次离境累计不超过90天的外国人、海外侨民和香港、澳门、台湾同胞。这两类税务居民在中国的金融账户信息不会被交换至其他CRS参与国或地区。还有一种特殊的情形,即一个人根据中国法规属于中国税务居民,根据某外国法规又属于外国税务居民,在这种情形下中国仍会将其视作外国税务居民,会把他的信息交换给其他国家。

案例链接

常先生是一家民营企业主,目前一直居住在中国。常先生在美国、加拿大、澳大利亚、新西兰都配置了房产,在中国香港和英属维尔京群岛(BVI)都开设了离岸公司账户,并持有国内公司股权,进行贸易往来多年。目前,常先生有一子一女,都在美国读大学,妻子为国内一家公司股东之一(持股比例20%),如今全家正在申请移民澳洲,递交资料已完成,在等排期。面对CRS共同申报准则,常先生哪些资产会面临申报的可能?又会产生哪些税收?

1. 房产;

2. 中国香港离岸公司账户;

3. BVI离岸公司账户;

4. 在中国的公司股权;

5. 在中国的金融账户和公司账户;

6. 以上均需要申报给中国;

7. 以上均需要申报给中国香港;

8. 以上均需要申报给BVI;

9. 以上均需要申报给美国;

10. 以上均需要申报给澳大利亚;

11. 以上均需要申报给新西兰;

12. 以上均需要申报给加拿大。

常见问题

王军具有中国国籍,但因工作需要一直定居、生活在新加坡,而且在英国开有金融账户,那么其在中国和英国的金融账户信息是否会在中国和新加坡的税务机关之间交换?

根据中国个人所得税法及实施条例的相关规定,王军并非中国的税务居民,因此中国境内的金融机构会将王军在中国的金融账户信息,包括存款账户、证券账户、理财产品、基金、信托计划、集合理财产品等在内的托管账户,具有现金价值的保险合同及私募投资基金的合伙权益等其他账户的信息报送给中国税务机关,然后由中国税务机关交换至新加坡税务机关;而王军在新加坡税法下如果被认定为新加坡的税务居民,英国税务机关无须就王军在新加坡的金融账户信息与中国税务机关交换。

张芳具有中国国籍,其在开曼群岛和美国均有多个银行及信托账户,张芳在美国和开曼群岛的账户信息是否会在中国与美国以及中国与开曼群岛税务机关之间交换?

开曼群岛的税务机关会将张芳在开曼群岛的前述银行账户及信托账户与中国税务机关交换,包括账户及账户余额、姓名以及出生日期(个人)、账号及账户余额、税收居住地(国别)、年度付至或记入该账户的总额等信息。而根据中国税法的规定,中国税务居民应就其全球所得缴纳个人所得税,当中国税务机关掌握张芳在开曼群岛的存款信息以后,会判断与该存款有关的相关利息收入或其他应税收入是否应申报纳税。而由于美国并非CRS的参与国,因此不需要按照CRS的要求与中国税务机关交换张芳在美国的金融账户信息。

刘晓具有中国国籍,其在瑞士有多个银行账户,瑞士也是CRS的参与国,那么刘晓在瑞士的银行账户信息是否会在中国与瑞士的税务机关之间交换呢?

虽然瑞士也是CRS的参与国,但很有可能瑞士的税务机关不会将刘晓在瑞士的银行账户信息与中国税务机关交换。这源于CRS的一个制度设计:“自愿匹配。”即在CRS的参与国或地区之间,各个主体之间可以自由选择,并与其他主体形成“匹配”,并在OECD的官网提交愿意与之进行信息交换的国家或地区名单。在101个CRS参与国或地区,截至2016年11月底,开曼群岛仅与32个国家或地区形成匹配关系,因此在开曼群岛的非税务居民信息仅与32个国家或地区交换。